Financiranje prevzemov Pomen

Financiranje prevzema je postopek, v katerem podjetje, ki namerava kupiti drugo podjetje, poskuša dobiti sredstva z dolgom, lastniškim kapitalom, prednostnim lastniškim kapitalom ali eno od številnih alternativnih metod, ki so na voljo. To je zapletena naloga in zahteva dobro načrtovanje. Zapleteno je dejstvo, da ima finančna struktura združitev in prevzemov v nasprotju z drugimi nakupi veliko permutacij in kombinacij.

Kako financirati nakup podjetja?

Obstaja veliko načinov, s katerimi lahko financirate nakup podjetja. Priljubljene metodologije so navedene spodaj.

- # 1 - Gotovinska transakcija

- # 2 - Zamenjave zalog

- # 3 - Dolžniško financiranje

- # 4 - Vmesni dolg / kvazi dolg

- # 5 - Naložbe v lastniški kapital

- 6. - Posojilo za vračilo prodajalca (VTB) ali financiranje prodajalca

- # 7 - Odkup z vzvodom: Edinstvena mešanica dolga in lastniškega kapitala

Upoštevajte, da je pri velikih prevzemih financiranje poslovnega prevzema lahko kombinacija dveh ali več metod.

# 1 - Gotovinska transakcija

Posel z gotovino je preprost. Delnice se zamenjajo za gotovino. V primeru gotovinskega posla se kapitalski del bilance stanja obvladujoče družbe spremeni. Tovrstne transakcije se večinoma zgodijo, kadar je prevzemna družba veliko večja od ciljne družbe in ima znatne denarne rezerve.

V poznih 80-ih je bila večina velikih poslov združitev in prevzemov v celoti plačana v gotovini. Zaloge so predstavljale manj kot 2%. Toda po desetletju se je trend popolnoma obrnil. Več kot 50% vrednosti vseh velikih poslov je bilo plačanih v celoti na zalogi, gotovinske transakcije pa so bile zmanjšane na le 15% na 17%.

Ta premik je bil precej tektonski, saj je spremenil vloge zadevnih strani. V gotovinskem poslu sta bili vlogi obeh strank jasno opredeljeni, menjava denarja za delnice pa je predstavljala preprost prenos lastništva. Glavno načelo gotovinskih transakcij je bilo, da ko prevzemnik plača gotovino prodajalcu, samodejno prevzame vsa tveganja podjetja. Pri izmenjavi delnic pa se tveganja delijo na delež lastništva novega in kombiniranega podjetja. Čeprav se je delež gotovinskih transakcij drastično zmanjšal, v celoti ni postal odvečen. Na primer, zelo nedavna napoved Googla podjetju za programsko opremo v oblaku Apigee v dogovoru, vrednem približno 625 milijonov dolarjev. Gre za posel v gotovini, za vsako delnico se plača 17,40 USD.

vir: reuters.com

V drugem primeru je Bayer načrtoval nakup ameriške semenske družbe Monsanto v vrednosti 128 dolarjev na delnico, kar velja za največjo gotovinsko ponudbo v zgodovini.

# 2 - Zamenjave zalog

Za družbe, s katerimi se trguje z delnicami, je zelo pogost način zamenjava delnic prevzemnika z delnicami družbe Target Company. Za zasebna podjetja je smiselna možnost, ko bi lastnik Targeta želel obdržati nekaj deleža v združeni družbi. Če je lastnik Target Company vključen v aktivno upravljanje operacij in je uspeh podjetja odvisen od njegove usposobljenosti, je zamenjava delnic dragoceno orodje.

Ustrezna ocena zalog je izrednega pomena v primeru zamenjave delnic za zasebna podjetja. Izkušeni bančniki trgovci upoštevajo nekatere metodologije za vrednotenje zalog, kot so:

- 1) Primerljiva analiza podjetja

- 2) Primerljiva analiza vrednotenja transakcij

- 3) Vrednotenje DCF

vir: koreaherald.com

# 3 - Dolžniško financiranje

Eden najbolj zaželenih načinov financiranja prevzemov je dolžniško financiranje. Izplačilo z gotovino ni napor mnogih podjetij ali pa je nekaj, česar njihove bilance stanja ne dovoljujejo. Rečeno je tudi, da je dolg najcenejši način financiranja ponudb za združitve in prevzeme in ga ima v številnih oblikah.

Običajno banka med izplačevanjem sredstev za nakup natančno preuči predvideni denarni tok ciljne družbe, njene obveznosti in stopnje dobička. Tako je kot predpogoj temeljito analizirano finančno zdravje obeh družb, družbe Target in prevzemnika.

Drug način financiranja je financiranje s premoženjem, kjer banke posojajo sredstva na podlagi zavarovanj ciljne družbe v ponudbi. Ta zavarovanja se nanašajo na osnovna sredstva, zaloge, intelektualno lastnino in terjatve.

Dolg je ena izmed najbolj iskanih oblik financiranja prevzemov zaradi nižjih stroškov kapitala kot lastniškega kapitala. Poleg tega ponuja tudi davčne ugodnosti. Ti dolgovi so večinoma starejši dolg ali dolg revolverja, prihajajo z nizko obrestno mero in kvantiteta je bolj urejena. Stopnja donosa je običajno 4% -8% fiksni / plavajoči kupon. Obstaja tudi podrejeni dolg, kjer so posojilodajalci agresivni v višini izplačanega posojila, vendar zaračunavajo višjo obrestno mero. Včasih je vključena tudi lastniška komponenta. Kuponska stopnja zanje je običajno 8% do 12% fiksna / plavajoča.

vir: streetinsider.com

# 4 - Vmesni dolg / kvazi dolg

Mezzaninsko financiranje je združena oblika kapitala z značilnostmi dolga in lastniškega kapitala. Po naravi je podoben podrejenemu dolgu, vendar ima možnost pretvorbe v lastniški kapital. Ciljna podjetja z močno bilanco stanja in dosledno donosnostjo so najprimernejša za medetažno financiranje. Ta podjetja nimajo močne premoženjske osnove, se pa ponašajo z doslednimi denarnimi tokovi. Mezzaninski dolg ali kvazi dolg ima fiksni kupon v razponu od 12% do 15%. Nekoliko višja je od podrejenega dolga.

Privlačnost mezzaninskega financiranja je v njegovi prilagodljivosti. Je dolgoročni kapital, ki lahko spodbudi rast podjetij in ustvarjanje vrednosti.

# 5 - Naložbe v lastniški kapital

Vemo, da je najdražja oblika kapitala lastniški kapital, enako velja tudi za financiranje prevzemov. Kapital ima premijo, ker nosi največje tveganje. Visoki stroški so dejansko premije za tveganje. Tveganje izhaja iz tega, da ni premoženja družbe.

Pridobitniki, ki ciljajo na podjetja, ki delujejo v nestanovitnih panogah in imajo nestabilne proste denarne tokove, se običajno odločijo za večji znesek lastniškega financiranja. Tudi ta oblika financiranja omogoča večjo prilagodljivost, ker se ne zavezujemo k rednim rednim plačilom.

Ena od ključnih značilnosti financiranja prevzemov z lastniškim kapitalom je opustitev lastništva. Kapitalski vlagatelji so lahko družbe, tvegani kapitalisti, zasebni kapital itd. Ti vlagatelji prevzamejo določeno lastništvo ali zastopanje v upravnem odboru.

vir: bizjournals.com

6. - Posojilo za vračilo prodajalca (VTB) ali financiranje prodajalca

Vsi viri financiranja niso zunanji. Včasih pridobitelj financiranje išče tudi pri ciljnih podjetjih. Kupec se običajno zateče k temu, ko se sooča s težavami pri pridobivanju zunanjega kapitala. Nekateri načini financiranja prodajalcev so bankovci, zaslužki, zamude pri plačilih, svetovalni sporazum itd. Eden od teh načinov je opomba prodajalca, kjer prodajalec kupcu posodi denar za financiranje prevzemov, pri čemer slednji plača določen del transakcijo pozneje.

Preberite več o povratnem posojilu prodajalca tukaj.

# 7 - Odkup z vzvodom: Edinstvena mešanica dolga in lastniškega kapitala

Razumeli smo značilnosti dolžniških in lastniških naložb, vsekakor pa obstajajo tudi druge oblike strukturiranja posla. Ena izmed najbolj priljubljenih oblik združitev in prevzemov je odkup s finančnim vzvodom. Tehnično opredeljen LBO je nakup javnega / zasebnega podjetja ali premoženja podjetja, ki se financira iz kombinacije dolga in lastniškega kapitala.

Odkupi z vzvodom so precej podobni običajnim ponudbam za združitve in prevzeme; pri slednjem pa obstaja predpostavka, da kupec v prihodnosti razbremeni cilj. Bolj ali manj je to še ena oblika sovražnega prevzema. To je način za vrnitev neučinkovitih organizacij na pravo pot in ponovno umerjanje položaja vodstva in deležnikov.

Delež lastniškega dolga je v teh situacijah več kot 1,0-krat. V teh primerih je dolžniška komponenta 50-80%. Premoženje prevzemnika in ciljne družbe se pri tej vrsti poslov obravnava kot zavarovano zavarovanje.

Družbe, ki sodelujejo v teh transakcijah, so običajno zrele in ustvarjajo skladne poslovne denarne tokove. Po Jennifer Lindsey v svoji knjigi (amalinkspro type = ”text-link” asin = ”0130654930 ″ associ-id =” wallstreetmoj-20 ″ new-window = ”true” addtocart = ”false” nofollow = ”true”) The Entrepreneur's Vodič po kapitalu (/ amalinkspro), ki bo najbolj primeren za uspešen LBO, bo tisti v fazi rasti življenjskega cikla panoge, bo imel mogočno bazo sredstev kot zavarovanje za velika posojila in bo imel krem-de-la-krem v upravljanju.

Zdaj, ko imamo močno bazo premoženja, še ne pomeni, da lahko denarni tokovi zaostajajo. Nujno je, da ima ciljno podjetje močan in dosleden denarni tok z minimalnimi kapitalskimi zahtevami. Zahteva po nizkem kapitalu izhaja iz pogoja, da je treba tako dolg hitro odplačati.

Nekateri drugi dejavniki, ki poudarjajo možnosti za uspešen LBO, so prevladujoč položaj na trgu in močna baza strank. Torej ne gre le za finance, vidite!

Preberite več o LBO -

- referenceforbusiness.com

- fortune.com

- go4funding.com

Če se želite profesionalno naučiti LBO modeliranja, boste morda želeli pogledati 12+ ur tečaja modeliranja LBO

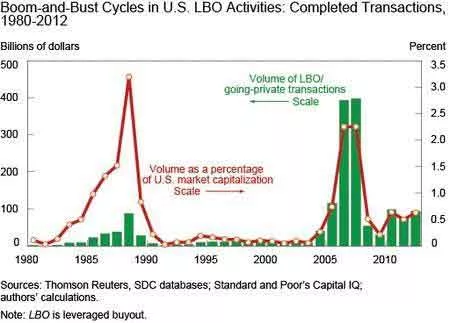

Zdaj, ko se že nekaj učimo o LBO, poglejmo malo o njihovem ozadju. Pomagal nam bo razumeti, kako je nastal in kako pomemben je danes.

LBO so skočili v poznih osemdesetih letih prejšnjega stoletja zaradi blaznosti financiranja neželenih obveznic. Večino teh odkupov je financiral trg z visoko donosnimi obveznicami, dolg pa je bil večinoma špekulativne narave. Konec leta 1980 se je trg junk obveznic zrušil, pretirane špekulacije so se ohladile in LBO so izgubili paro. Temu je sledil strožji regulativni mehanizem, stroga pravila o kapitalskih zahtevah, zaradi katerih so komercialne banke izgubile zanimanje za financiranje poslov.

vir: econintersect.com

Obseg poslov LBO se je sredi 2000-ih ponovno povečal zaradi vse večje udeležbe zasebnih delniških družb, ki so sredstva zagotavljale od institucionalnih vlagateljev. Visoko donosno financiranje junk obveznic se je kot glavni vir financiranja umaknilo sindiciranim posojilom z vzvodom.

Osrednja ideja LBO je prisiliti organizacije, da ustvarijo stalen tok prostih denarnih tokov za financiranje dolga, prevzetega za njihovo pridobitev. V glavnem naj bi preprečili izlivanje denarnih tokov v druge nedonosne podvige.

Spodnja tabela ponazarja, da so v zadnjih treh desetletjih cilji odkupa ustvarili večji prosti denarni tok in povzročili nižje kapitalske izdatke v primerjavi z drugimi, ki niso LBO.

vir: econintersect.com

Prednosti in slabosti sta dve plati istega kovanca in obe sobivata. Torej imajo LBO tudi svoj delež pomanjkljivosti. Veliko breme dolga povečuje privzeta tveganja za cilje odkupa in postaja bolj izpostavljeno upadanju v gospodarskem ciklu.

KKR je leta 2007 kupil družbo TXU Corp. za 45 milijard dolarjev. O njem so govorili kot o enem največjih LBO v zgodovini, vendar je podjetje do leta 2013 vložilo prošnjo za zaščito pred stečajem. Slednja je bila obremenjena z več kot 40 milijardami dolarjev, neugodne industrijske razmere v ameriškem komunalnem sektorju pa so poslabšale stanje. En dogodek je pripeljal do drugega in sčasoma in na žalost seveda TXU Corp. je vložil predlog za stečaj.

Toda ali to pomeni, da so ameriška podjetja LBO uvrstila na črne liste? "Ne." Posel Dell-EMC, ki se je zaključil septembra 2016, je dovolj jasen znak, da se odkupi s finančnim vzvodom vračajo. Posel je vreden približno 60 milijard dolarjev, od tega dve tretjini financira dolg. Ali bo novonastalo podjetje ustvarilo dovolj denarnih tokov, da bo servisiralo ogromen dolžniški kup in se prebijalo skozi zapletenost posla, je nekaj, kar lahko vidimo.

vir: ft.com

Prilagodljivost in primernost je ime igre

Financiranje prevzemov je mogoče pridobiti v različnih oblikah, vendar je najbolj pomembno, kako optimalno je in kako dobro usklajeno z naravo in večjimi cilji posla. Najpomembnejše je oblikovanje strukture financiranja glede na primernost situacije. Tudi struktura kapitala mora biti dovolj prilagodljiva, da jo lahko spreminjamo glede na razmere.

Dolg je nedvomno cenejši od lastniškega kapitala, vendar lahko zahteve glede obresti zmanjšajo prilagodljivost podjetja. Veliki zneski dolga so primernejši za podjetja, ki so zrela s stabilnimi denarnimi tokovi in niso potrebna za večje kapitalske izdatke. Podjetja, ki spremljajo hitro rast, za rast potrebujejo ogromen kvantum kapitala, konkurenca na nestanovitnih trgih pa je ustreznejša kandidatka za lastniški kapital. Medtem ko imajo dolg in lastniški kapital največji kolač, obstajajo tudi druge oblike, ki obstajajo zaradi edinstvenosti vsakega posla.

Priporočeni članki

- Primeri pridobivanja

- Mezzanine financiranje

- Dolžniško financiranje v primerjavi z lastniškim financiranjem

- Združitve in prevzemi